こんにちは『ぬの』です。Webマーケターとして2年間のフリーランスを経て、現在はWebマーケティング支援に特化したIT企業を経営しています。

THE NUNOBLOGでは、「全方位のWebスキル習得をサポート」というコンセプトのもと、「マーケティング・ライティング・デザイン・プログラミング・動画編集」を中心に、Webスキルの習得方法を発信しています。

IT業界で活躍している「マーケター、デザイナー、エンジニア、動画クリエイター」で20名程のフリーランスチームを組んでおり、Webスキル習得後の「IT業界への転職」や「フリーランスへの独立」も支援しています。

簡単な自己紹介

ファクタリングを利用する際は業者の評判を見ておくのが重要です。

何も知らないまま利用していると失敗する可能性がありますし、何よりも業者の知識を知らないことで損失を出すようなファクタリングを実施する可能性もあります。

そこで今回は、利用者の口コミ調査とフリーランスチームの経験や知識をもとに、口コミや評判の良いファクタリングサービスを厳選しました。

※本コンテンツはプロモーション(PR)を含みます。また、詳しい最新情報に関しては必ず公式サイトをご確認ください。料金は特段の表示がない限りは全て税込表記です。

個人事業主・フリーランスにおすすめのファクタリング一覧の比較表

前提知識を踏まえていただいた上で、ここではおすすめのファクタリングを一覧にしておきます。クリックすると公式サイトに飛べるようにしているので、気になるサービスがあれば、ぜひチェックしてみてくださいね。

個人事業主・フリーランスにおすすめのファクタリング7選

個人事業主・フリーランスにおすすめのファクタリングを厳選して紹介します。

ファクタリングの利用を検討している方は、こちらのサービスから利用をすれば限りなく失敗は少ないですよ。

①labol(ラボル)|手数料が一律で資金計画を立てやすい

おすすめ度: 5.0

おすすめポイント

- フリーランス・個人事業主でも利用可能

- 最短60分入金で24時間365日即時振込み対応

- 最低買取価格は1万円で少額ファクタリングが可能

- 面談不要でオンライン完結で手続き可能

- 手数料が一律で資金計画を立てやすい

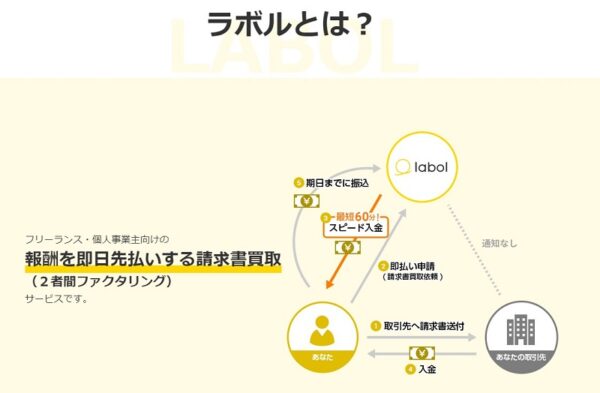

『ラボル』は、フリーランス・個人事業主を対象としたファクタリングサービスです。

一般的にファクタリングはフリーランスなどの個人事業主では対応していないことが多く、法人を対象としているサービスが大半でした。

しかし、ラボルは個人事業主でも問題なくサービスを利用でき、保証人や担保不要で請求書の現金化を実現します。資金繰りが厳しいフリーランスでも、ラボルを利用すれば安心して資金面を賄えるでしょう。

入金は最短60分で24時間365日振込み対応です。土日祝日であっても審査を行っており、即日入金してもらえるため、すぐに現金を用意したい方にとっては最適なです。

最低価格1万円から利用することができ、少額ファクタリングも利用可能です。個人事業主として案件の単価が低いタイミングでも利用できる点は、非常に嬉しいメリットの大きい部分と言えるでしょう。

ラボルは手数料が10%の一律で安いのもラボルの魅力の1つです。2社間ファクタリングでは、手数料率20~30%に設定している業者が大半ですので、相場と比較してもかなり安い料率設定と言えます。

ラボルでは、面談不要・Web完結でお申込みが可能です。決算書・入出金明細・契約書などの面倒な書類は不要で来店も必要ないので、スマホひとつで資金調達をすることができます。

labol(ラボル)はこんな人におすすめ

- 資金繰りに困っているフリーランスや個人事業主

- 融資以外の方法を探している方

- オンライン完結で簡単に手続きを済ませたい

- 手数料が固定されていて資金計画をたてやすいファクタリングを利用したい

- 即日で現金を用意したい

labol(ラボル)の基本情報

| 運営会社 | 株式会社ラボル |

| 対象 | 個人・法人 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 10% |

| 利用可能額 | 1万円〜 |

| 入金スピード | 最短60分目安 |

| 手続き |

オンライン完結 |

labol(ラボル)の口コミ・評判

-

-

labol(ラボル)の評判は?口コミ・手数料・審査落ち情報を評価

②ペイトナーファクタリング|掛け目がなく売掛金額がそのまま買取対象に

おすすめ度: 5.0

おすすめポイント

- 掛け目がなく売掛金額がそのまま買取対象になる

- 手数料が10%で固定されている

- 審査時間が短く入金まで最短10分

- 手続きはオンライン完結

- 必要書類が少ない(不要な場合もあり)

『ペイトナーファクタリング』は、小規模事業者から高い支援を受けているファクタリングサービスです。売掛債権1万円から利用でき、申込みから入金まで最短10分で即日入金も可能です。

手続きはオンラインで完結し、手続き自体も最低限の書類提出と必要事項の記入のみで完了するので、手間がかかりません。利用する際の必要書類は、「請求書」と「顔写真付きの本人確認証」「実態確認資料」のみです。事業計画書や決算書などの書類提出は不要です。

最大の特徴は、「掛け目がなく売掛金額がそのまま買取対象になる」ことです。

ファクタリング会社によっては、掛け目を70%~80%程度に設定している場合もあり、売掛金額の全てが現金化されるわけではありません。しかし、ペイトナーファクタリングは掛け目がないため、100万円であれば、100万円分が全て買取対象になります。

初回利用時・2回目以降の利用時、どちらも手数料が10%で一律です。一般的なファクタリングでは、手数料率20~30%に設定している業者が大半ですので、相場と比較してもかなり安い料率設定と言えます。

ペイトナーファクタリングはこんな人におすすめ

- 少額でファクタリングを利用したい

- 2社間ファクタリングを検討している

- 事業資金の立て替えがつらい

- 長い支払いサイクルで生活が不安定

- 支払いが遅くて仕入資金が足りない

ペイトナーファクタリングの基本情報

| 運営会社 | ペイトナー株式会社 |

| 対象 | 個人・法人 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 一律10% |

| 利用可能額 | 1万円〜100万円 |

| 入金スピード | 最短10分 |

| 手続き |

オンライン完結 |

ペイトナーファクタリングの口コミ・評判

-

-

ペイトナーファクタリングの評判は?口コミ・審査落ち・手数料を評価

③QuQuMo|最短2時間で資金調達可能で手数料が低い

おすすめ度: 5.0

おすすめポイント

- 手数料が業界トップクラスの低さ

- 最短2時間で資金調達可能

- 手続きはオンライン完結なので簡単

- 2社間取引のため取引先にバレない

- 利用に必要な書類が少ないため契約しやすい

『QuQuMo』は、株式会社アクティブサポートが運営するファクタリングサービスです。オンライン完結で面談不要・Web完結でお申込みが可能です。決算書・入出金明細・契約書などの面倒な書類は不要で来店も必要ないので、スマホひとつで資金調達をすることができます。

2社間取引に特化したサービスなので、利用者とQuQuMoでのやり取りで完結するため、取引先にバレずに資金調達をすることが可能です。

またQuQuMoは、法人、個人事業主、フリーランスと事業形態に関係なく利用できます。フリーランスも利用できる同サービスは非常に使い勝手が良く、本当に困っているときに利用しやすいファクタリングだと言えるでしょう。

手数料は1%~14.8%で、手数料率20~30%に設定している業者が大半ですので、相場と比較してもかなり安い料率設定と言えます。

QuQuMoの申込から入金までのサイクルは、申し込みに10分、審査時間30分、契約から入金まで1時間と最短1時間40分とのことなので、最短2時間で資金調達することが可能です。

QuQuMo(ククモ)はこんな人におすすめ

- 2社間ファクタリングを検討している

- 資金繰りに困っているフリーランス・個人事業主・法人

- オンライン完結で簡単に手続きを済ませたい

- 提出書類が少なく、少ない手間で済ませたい

- 他のファクタリング会社を試みたが断られた

QuQuMo(ククモ)の基本情報

| 運営会社 | 株式会社アクティブサポート |

| 対象 | 個人・法人 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 1%~14.8% |

| 利用可能額 | 数十万円〜 |

| 入金スピード | 最短2時間 |

| 手続き |

オンライン完結 |

QuQuMo(ククモ)の口コミ・評判

-

-

QuQuMo(ククモ)の評判は?口コミ・審査の厳しさ・必要書類を評価

④日本中小企業金融サポート機構|助成金・補助金の申請支援を行っている

おすすめ度: 4.5

おすすめポイント

- 審査通過率が高い(95%)

- 他社と比較しても手数料は1.5%〜10%と安め

- 郵送やオンラインで契約が完了するため来社不要

- 財務コンサルティングを受けられる

- 助成金・補助金の申請支援を行っている

『日本中小企業金融サポート機構』は、ファクタリング業界では珍しい非営利団体が運営しているファクタリングサービスです。郵送やオンラインで完結するため来社不要で利用が可能です。

審査率が高いのが特徴で、どのファクタリング会社が90%程度の中、95%以上を誇ります。

手数料も安めで、1.5%〜10%です。ファクタリングでは、手数料率20~30%に設定している業者が大半ですので、相場と比較してもかなり安い料率設定と言えます。

また、日本中小企業金融サポート機構は、業界では珍しい経営・財務コンサルティングを提供しています。ファクタリングのことに限らず資金繰りについて相談することができ、会社の資金繰りを解決する助けになってくれます。

そして、日本中小企業金融サポート機構を利用することで、認定支援機関の支援を必要とするさまざまな補助金に申請できるようになります。

信用保証協会の保証料が減額されたり、事業の課題や対策を明確にできたりといったメリットもあるので、ぜひ利用してみてください。

日本中小企業金融サポート機構はこんな人におすすめ

- 2社間・3社間ファクタリングを検討している

- 資金繰りに困っているフリーランス・個人事業主・法人

- 財務コンサルティングを無料で受けたい

- 経営に関するアドバイスが欲しい

- 安い手数料でファクタリングを利用したい

日本中小企業金融サポート機構の基本情報

| 運営会社 | 日本中小企業金融サポート機構 |

| 対象 |

個人・法人 |

| 契約方式 | 2社・3社間ファクタリング |

| 手数料 | 1.5%〜10% |

| 利用可能額 | 制限無し |

| 入金スピード | 最短即日 |

| 手続き |

オンライン完結 |

日本中小企業金融サポート機構の口コミ・評判

-

-

日本中小企業金融サポート機構の評判は?口コミ・審査落ち・手数料を評価

⑤ジャパンマネジメント|東京・福岡に出張可能で秘密厳守を徹底

おすすめ度: 4.5

おすすめポイント

- 審査から入金まで最短即日で対応可能

- 償還請求権がないのでリスクなしで利用可能

- 個人事業者・フリーランスでも利用できる

- 秘密厳守しているため情報漏洩のリスクが少ない

- 出張対応で全国どこでも利用できる

『ジャパンマネジメント』は、最短即日で審査完了、翌日には資金調達可能なファクタリングサービスです。

個人事業者は信用度の問題から、融資を受けにくいのが現状です。しかしジャパンマネジメントでは、売掛先が法人であれば、個人事業者でも問題なく現金化できます。

ジャパンマネジメントは独自の審査方法とノウハウによって、他社へファクタリングのことを知られません。

2社間取引の場合は相手に知られないよう進められますが、サービスによっては情報が漏れるリスクもありますが、ジャパンマネジメントは秘密厳守を約束しているため、銀行や取引先に知られずにファクタリングできます。

また、ジャパンマネジメントは、償還請求権がないのでリスクなしで利用可能です。万が一、売掛金を回収できなくなった場合でも、返済を求められる心配がありません。

2社間と3社間ファクタリングどちらも利用可能で、出張対応で全国どこでも利用できるため、即日で資金を調達したい方は、ぜひ利用を検討してみてくださいね。

ジャパンマネジメントはこんな人におすすめ

- 2社間・3社間ファクタリングを検討している

- 資金繰りに困っているフリーランス・個人事業主・法人

- 償還請求権なしのファクタリング会社を探している

- 保証人・担保不要のファクタリング会社を探している

- 即日で現金を用意したい

ジャパンマネジメントの基本情報

| 運営会社 | 株式会社ラインオフィスサービス |

| 対象 |

個人・法人 |

| 契約方式 | 2社・3社間ファクタリング |

| 手数料 | 3%〜20% |

| 上限金額 | 最大5,000万円 |

| 入金スピード | 最短即日 |

| 手続き |

オンライン・対面 (契約時には対面面談が必要) |

ジャパンマネジメントの口コミ・評判

-

-

ジャパンマネジメントの評判は?口コミ・審査落ち・必要書類を評価

⑥ベストファクター|財務コンサルティングサービスも提供

おすすめ度: 4.5

おすすめポイント

- 手数料2%~と業界でトップクラスに安い

- 担保や保証人が不要で利用可能

- 償還請求権なしで買取してもらえる

- スタッフの専門知識が豊富

- 財務コンサルティングサービスを行っている

『ベストファクター』は、手数料2%~と業界でトップクラスに安いファクタリングサービスです。審査から入金まで最短1時間で対応してもらえるので、今すぐに現金が欲しい方におすすめです。

ベストファクターは、法人、個人事業主、フリーランスと事業形態に関係なく利用できます。しかも、売掛金の確認が取れれば、担保や保証人が不要で利用可能です。

契約方式は2社間、3社間どちでも利用可能で、2社間取引のメリットは利用者とベストファクターでやり取りで完結するので、取引先にバレないところです。

そして、ベストファクターは、償還請求権なしで買い取りしてもらえます。償還請求権とは、債務者から金銭債権などが支払われないとき、支出した費用分の金銭の返還を求める権利です。

「償還請求権なし」で買い取ってもらえるため、万が一、売掛金を回収できなくなった場合でも、返済を求められる心配がありません。

また、スタッフの専門知識が豊富で、財務コンサルティングサービスも行っています。ファクタリングのことに限らず資金繰りについて相談することができ、会社の資金繰りを解決する助けになってくれます。

ベストファクターはこんな人におすすめ

- 2社間・3社間ファクタリングを検討している

- 資金繰りに困っているフリーランス・個人事業主・法人

- 財務コンサルティングを無料で受けたい

- 即日で現金を用意したい

- 償還請求権なしで買取してもらいたい

ベストファクターの基本情報

| 運営会社 | 株式会社アレシア |

| 対象 |

個人・法人 |

| 契約方式 | 2社・3社間ファクタリング |

| 手数料 | 2%〜20% |

| 利用可能額 | 1万円〜 |

| 入金スピード | 最短1時間 |

| 手続き |

オンライン・対面 (契約時には対面面談が必要) |

ベストファクターの口コミ・評判

-

-

ベストファクターの評判は?口コミ・審査の厳しさ・必要書類を評価

⑦PayToday|AIを活用した最短30分での与信判断が魅力

おすすめ度: 4.5

おすすめポイント

- 明瞭・安心の業界最安値級手数料(1%~9.5%)

- 最短30分と入金速度は業界最速レベルの速さ

- オンライン完結で対面での面談不要

- 個人事業主・法人問わず日本全国から利用可能

- 最小10万円の少額債権~ファクタリング可能

『PayToday』は、2社間ファクタリングに特化したファクタリングサービスです。面談不要・オンライン完結でお申込みが可能です。

個人事業主・法人問わず日本全国から利用可能で、開業後すぐの場合も申し込みが可能です。さらに、通常30~45日先までの債券が買取の対象となるケースが多いですが、PayTodayの場合は最大90日後の請求書も買取が可能です。

そして、PayTodayの手数料は1%~9.5%に設定されています。ファクタリングでは、手数料率20~30%に設定している業者が大半ですので、相場と比較してもかなり安い料率設定と言えます。

また、PayTodayのファクタリングは、業界では珍しいAI審査システムにて審査が行われます。審査の合否が最短30分で分かるとのことで、これは業界でも最速レベルです。

口コミでも申込から数時間で入金されているケースが多く、即日で入金されているため、少しでも早く資金調達を行いたい方におすすめのファクタリングサービスだと言えます。

PayToday(ペイトゥデイ)はこんな人におすすめ

- 2社間ファクタリングを検討している

- 資金繰りに困っているフリーランス・個人事業主・法人

- 手数料が低いファクタリングサービスを利用したい

- オンライン完結で簡単に手続きを済ませたい

- 他のファクタリング会社を試みたが断られた

PayToday(ペイトゥデイ)の基本情報

| 運営会社 | Dual Life Partners株式会社 |

| 対象 |

個人・法人 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 1〜9.5% |

| 利用可能額 | 10万円~ |

| 入金スピード | 審査は最短30分 入金は即日 |

| 手続き |

オンライン完結 |

PayToday(ペイトゥデイ)の口コミ・評判

-

-

PayToday(ペイトゥデイ)の評判は?口コミ・審査落ち・必要書類を評価

個人事業主・フリーランス向けファクタリング会社の選び方

ファクタリング会社を選定するポイントは以下の通りです。

①個人事業主・フリーランスに対応しているか

まずそもそもの話として、ファクタリング業者は基本的に法人との取引のみで、個人事業主・フリーランスには対応していないというファクタリング会社も多いです。

そのため、ファクタリング会社を選ぶ際は「個人事業主・フリーランスも取引可能か」しっかり確認する必要があります。

②手数料の安さ

まずは手数料の安さを見ると良いでしょう。ファクタリングの手数料相場は下記の通りです。

- 2社間ファクタリング:10~30%

- 3社間ファクタリング:1~10%

上記が相場ですが、ファクタリング会社によって幅広く設定されているので、まずはチェックするポイントになります。また、2社間ファクタリングと3社間ファクタリングでは手数料の相場が違います。

そのため、手数料の安さを求める方は、2社間ファクタリングを検討すると良いと思います。

③償還請求権の有無

ファクタリング会社には、償還請求権ありとなしのサービスがあります。

「償還請求権」とは、金銭債権などが債務者から支払われないとき、金銭債権をさかのぼり直接請求できる権利のことで、「リコース」ともいいます。

ファクタリング契約が償還請求権ありのリコース契約だった場合、売掛先から売掛金が支払われず回収できなくなったときには、弁済するようにファクタリング会社から請求されることになります。

通常、ファクタリング会社は償還請求権は無しに設定していることが多いですが、ごく稀に償還請求権有りの会社もあるので注意しましょう。

④入金までのスピード

ファクタリングの入金は、審査内容や混雑状況、売掛金の期日などによって異なりますが、最短で即日、長くても3日程度で入金されることが多いです。

入金スピードは、3社間ファクタリングでは審査の前に売掛先の承諾が必要になるため、2社間ファクタリングよりも日数は長くなります。

入金スピードを重視する方は、2社間ファクタリングを検討すると良いでしょう。

⑤買取可能金額

ファクタリングの買取可能額は、ファクタリングサービスによって下限や上限が設定されており、数万円から数億円規模まで対応しています。

小規模なファクタリング会社は1,000万円程度が限度のことが多いです。

個人であれば、1,000万円程度の調達希望額が多いですが、大型の調達を希望する事業者は『ビートレーディング』のような調達限度額がないファクタリング会社を選ぶと良いでしょう。

個人事業主・フリーランス向けファクタリングを利用するメリット

ファクタリングを利用するメリットは下記の通りです。

①資金調達までのスピードが早い

ファクタリングの1番のメリットは、早期に確実な資金調達ができるという点にあります。

銀行借り入れや公的融資を利用する場合、審査や手続きに時間がかかるため、すぐに資金を調達することは難しいです。

しかし、ファクタリングは、申し込みから最短24時間以内に現金化することができます。そのため、急に現金が必要になったり、資金繰りが苦しかったりする時に非常に役立つ資金調達方法と言えます。

②回収できなくても取り立てられない

ファクタリングは最悪回収できなくても取り立てられることがありません。

もしも期日までに売掛金を回収できなくても、ファクタリングには「償還請求権」が無いところがほとんどなので、代わりに支払う必要がありません。

ただ、悪徳なファクタリング会社と契約を結んでしまうと、この償還請求権を有りにしている場合もあるので、契約の際には注意が必要です。

③保証人などが必要ない

ファクタリングでは、保証人や担保が必要ありません。なぜなら、ファクタリングは借入や融資ではないからです。

赤字・税金滞納があって、銀行からの融資を受けられない方におすすめです。

④赤字・税金滞納があっても利用が可能

ファクタリングは、銀行融資に比べて柔軟な審査対応が可能です。理由は、ファクタリングの場合は、売掛金の売買契約であるため、利用者の返済能力ではなく売掛先の与信が重視されるからです。

そのため、「銀行融資を断られた」というケースや、債務超過や税金等の未払いがある場合でも、ファクタリングなら利用できる可能性があります。

⑤信用情報への影響がない

信用情報に影響しないのもファクタリングのメリットのひとつです。

例えば、「銀行融資が下りるまでのつなぎ融資として活用したい」というケースでも、ファクタリングを利用したことで審査に影響を及ぼす心配はありません。

その点、ファクタリングを利用した金額は、負債譲渡による資金調達に分類され、会計上は負債に計上されません。そのため、信用情報に影響するリスクを避けることができます。

⑥個人事業主・フリーランスでも審査が通りやすい

基本的に、銀行借り入れや公的融資を利用する場合、個人事業主やフリーナンスは信用力が低いため、すぐに資金を調達することは難しいです。

その点、ファクタリングは、個人事業主・フリーランスでも審査が通りやすいので、大きなメリットと言えるでしょう。

個人事業主・フリーランス向けファクタリングを利用するデメリット

ファクタリングを利用するデメリットは下記の通りです。

①手数料が高め

ファクタリングのデメリットは、手数料が高めなところです。

ファクタリングの手数料が比較的高く設定されているのは、貸し倒れが起こった時のリスクをファクタリング会社が代わりに負っているためです。

5〜20%程度が手数料になるため、本来回収できるはずの売掛金よりも少なくなってしまうという点を知っておきましょう。

②3社間だと取引先にバレる

また、3社間だと取引先にファクタリングで資金調達していることがばれてしまいます。

売掛金を現金化したあと、取引先はファクタリング会社に予定していた売掛金を支払う必要があるため、取引先の承認を得る必要もあります。

また、取引先との関係や信用に影響がある可能性もあります。取引先に知られたくない場合は、やや手数料が高くなってしまいますが、2社間ファクタリングを利用しましょう。

③資金調達の限度額は売掛金の範囲内に限られる

ファクタリングでの、資金調達の限度額は売掛金の範囲内に限られます。取引先からの売掛金を先に現金化するという仕組みのため、売掛金以上の金額を調達することはできません。

希望金額が売掛金を上回る場合は、銀行融資やビジネスローンなど、他の資金調達方法との併用も検討すると良いでしょう。

まとめ:個人事業主・フリーランスはファクタリングをして資金調達をしよう

今回は個人事業主・フリーランスにおすすめのファクタリングを紹介しました。

ファクタリングは借金せずに最短即日で現金を得ることが可能な、画期的なシステムです。実際年々ファクタリングの取引件数は増えてきており、今後今よりもメジャーな資金調達手段になる可能性が非常に高いです。

黒字倒産という事態を避けるためにも、ファクタリングによる資金調達を検討してみてはいかがでしょうか?

今回は以上です。最後まで読んでいただき、ありがとうございました。

関連記事